LH 知库 | 寻找“中国菌”,解决“肠烦恼”

一、肠道菌群

益生菌简介:

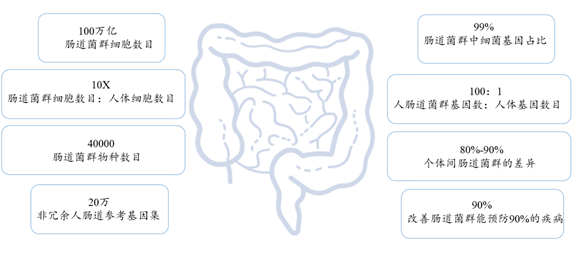

人体是一个由自身细胞及数量庞大的共生微生物所组成的复杂共生生命体,这些微生物主要分布在胃肠道、皮肤、生殖器官、口鼻腔和咽喉等部位。而肠道是人体最大的消化和排毒器官,肠道微生态系统是机体最庞大、最重要的微生态系统,寄居着种类繁多的微生物,包括细菌、真菌、病毒等,统称为肠道菌群。人体肠道微生物数量大、种类多,肠道微生物包含的基因数目约是人体自身的150倍,故肠道微生物有人体的“第二基因组”之称。

根据邓云婷《肠道微生态制剂市场现状与发展前景》,人体肠道系统中约有500-1000种细菌,这些细菌可分为有益菌、有害菌与中性菌三大类。肠道中该三种菌类是否平衡决定了肠道健康。其中具有调节人体稳态作用的被称作益生菌。人体微生态失衡与多种疾病的发病机制密切相关。微生态制剂是在微生态学理论指导下生产的一类能够调节肠道微生态失衡的生物制品,包括益生菌、益生元和合生元,主要功能包括帮助消化吸收营养物质,调节免疫功能,构成机体屏障功能和抑菌活性。

据《中国微生态学杂志》研究,肠道中有益菌的数量与人体肥胖、免疫力低下、消化系统紊乱、过敏等现象密切相关,体魄强健的人肠道内有益菌的比例达到70%,普通人则是25%,便秘人群减少到15%,而癌症病人肠道内的益生菌的比例只有10%。

肠道内益生菌群比例与人群健康程度

资料来源:《中国微生态学杂志》

二、行业概况

1、肠道微生态产业链

中国肠道微生态产业链上游以检测为主,下游以具体的微生态药物应用为主。肠道微生物药物主要分为三类:

①粪菌移植(Fecal Microbiota Transplant, FMT):第一代药物,经过筛选后利用粪便中的菌群用于治疗,已经证实疗效,但是在安全性和制备上仍有很多争议;

②活体生物药(Live Biotherapeutic Product, LBP):第二代药物,筛选有益于人体的核心菌种/菌群进行治疗;

③小分子微生态调节剂(Small Molecule Microbiome Modulator, SMMM):第三代药物,采用起核心作用的分子进行调节肠道生态环境的作用。

目前国外肠道微生物行业的竞争格局在于大公司争取艰难梭菌感染和炎症性肠病2个适应症的FMT、LBP药物首发,小公司尝试更多适应症,拓宽肠道微生物的应用范围。鉴于FDA肠道菌群疗法的监管政策尚不明确以及FMT疗法依赖粪便供体、公众接受程度低等原因,FMT的未来的开发与产业化将存在一定的阻碍。微生态调节剂SMMM目前尚未有能证实效果的临床试验结果。与国外不同,国内肠道微生物产业多处于临床前研究者发起的临床试验阶段(IIT)。值得注意的是,目前该领域在全球尚无上市药物,治疗效果仍在试验阶段,行业尚处于早期。

2、肠道益生菌产业链

益生菌行业上游主要为葡萄糖、蛋白粉、蔗糖等原料生产商;中游为益生菌产品的原料菌粉生产商,也是益生菌产业的核心;下游可应用的领域有食品饮料、宠物食品、营养保健食品以及益生菌终端消费品等。

3、产业中游

益生菌行业中游竞争的本质是菌株的竞争,数量较多的菌种库、明星菌种背书、持续的科研投入及科学临床询证是核心。益生菌行业中游主要包括①益生菌菌株开发、②益生菌原料供应以及③益生菌产品技术解决方案三大模块,其中在益生菌原料供应方面,行业呈现寡头垄断格局,基本由美国杜邦、丹麦科汉森主导。益生菌行业不同于传统制造业,并非通过大规模的生产降低生产成本从而提高市场竞争力,所以研发出真正好的益生菌才是企业的核心竞争力。

中游竞争本质就是菌株的竞争,尽管中国益生菌的研究和产业化起步晚,但是经过多年努力,已经大大缩短与发达国家之间的差异。国内益生菌中游企业近几年快速发展,菌种库数量和科研实力逐步攀升,同时随着从中国人肠道菌群以及中国传统发酵食品中分离获得的专利菌株数量增多(更适合中国人肠道),国内的竞争者具备一定的进口替代优势。

4、产业下游

下游市场竞争相对充分,产品主要可分为①益生菌食品、②益生菌膳食补充剂和③益生菌临床产品三大类。我国益生菌在食品领域的应用主要为将益生菌添加于婴幼儿奶粉、酸奶、饮料中,即食型益生菌粉、菌片和固体饮料等益生菌终端消费品的市场也在不断成长。

益生菌行业下游呈现应用路径清晰:1)食品饮料产品从发酵食品走向饮料休闲零食等,呈现多元化发展趋势,仍占据主导地位;2)膳食补充剂:外资品牌抢占市场份额(线上),国内企业积极入局(线下);3)临床试验进展迅速,多个方向齐头并进(胃肠道、口腔、精神、女性、婴幼儿健康等)。

三、核心壁垒

益生菌产业有较强的①技术壁垒、②知识产权壁垒、③准入壁垒、④资金壁垒:

①技术壁垒:从研发到生产需要漫长的过程,涉及多种学科技术;益生菌起效需保持益生菌活性,对技术要求高;

②知识产权壁垒:发现新菌株不能被授予专利,能证明其工业用途才可获取专利;因此,申请益生菌相关的专利需要经历一个专业、规范的长期过程;

③市场准入壁垒:企业销售食用级益生菌需获得各类食品类别的生产许可;

④资金壁垒:益生菌培养、分离、贮存等各环节都需要购置先进仪器,初始投入资金量大。

四、市场概况

市场规模:

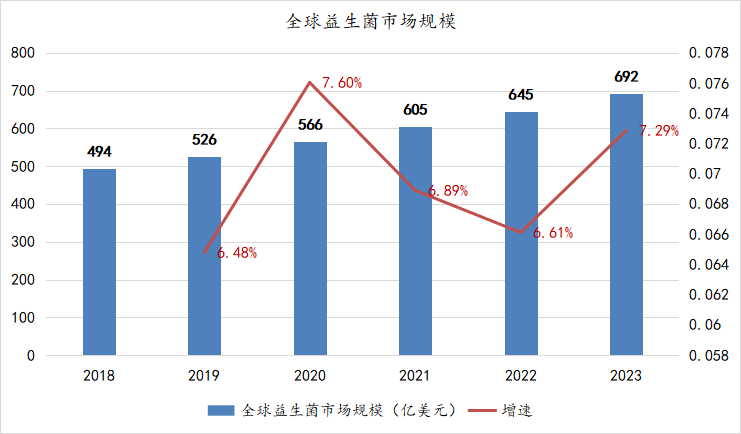

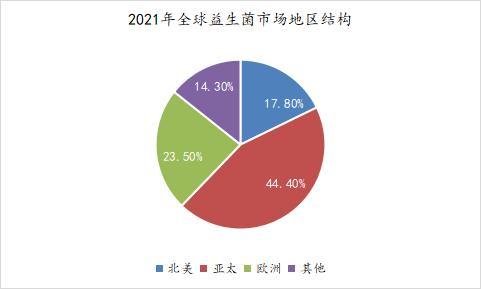

全球:根据华经产业研究院数据,2018年全球益生菌消费市场规模已达494亿美元,预计2023年全球益生菌消费市场规模将达到692亿美元。据中国食品科学技术协会数据,在全球益生菌市场分布结构中,亚太地区益生菌市场规模占比最高,高达44.4%;其次欧洲地区占比23.5%;排名第三位的北美地区占比达17.8%,亚太地区益生菌消费力较为可观。

全球益生菌消费市场规模持续扩大

资料来源:华经产业研究院

2021年全球益生菌市场地区结构

资料来源:中国食品科学技术学会,科拓生物公告

中国:随着健康中国战略的实施和人们对健康保健产品投入的增加,我国消费者对于包括益生菌产品在内的功能性食品的认可程度也在不断提高。根据Markets and Markets机构的数据,2017年中国益生菌产品(包括益生菌补充剂、益生菌饮料、益生菌酸奶等)市场规模约为455亿元。根据Euromonitor的数据,当前中国益生菌消费市场规模仍在以每年11-12%的速度快速增长,由此预测当未来增长中枢为11.5%时,2026年中国益生菌市场规模将有望达到千亿级别。

五、竞争格局

1、国外企业

国外益生菌产业起步早、制度较完备、技术较成熟,在全球市场占据优势地位。一些国际企业拥有资金及品牌力量,在全球市占率较高。如法国拉曼、科汉森和杜邦(丹尼斯克)共占据美国70%的市场。

科汉森:拥有着世界上最大的菌种库之一,数量几乎为40,000种菌株。对这些细菌进行筛分、选择和改进,以满足食品、膳食补充剂、动物饲料和植物保护的特殊要求。科汉森于145 多年前在丹麦以科学为基础创立,是一家全球性公司,在益生菌方面拥有深厚的传统和广泛的专业知识。

杜邦/丹尼斯克(Danisco A/S IFF):杜邦将公司拥有 750 多篇关于 HOWARU®单一菌株和复合菌株的临床研究的完整文献,许多研究结果发表在国际领先的科学期刊上。为了加快科学进程,公司设立亚太地区唯一的益生菌菌种工厂,并联合位于上海的健康与营养研发中心,成为拥有最多本土临床验证的益生菌品牌。在中国卫生部颁布的《可用于婴幼儿食品的菌种名单》中,HOWARU®益生菌在共9项菌株中独占4项。公司在世界范围内建有4个现代化益生菌工厂,分布在美国、法国、德国、中国等地区,拥有全球先进的益生菌测试设备、一流的乳品中试生产以及发酵设备,能够帮助客户实现大规模的商业化生产。

2、国内企业

我国的益生菌产业起步较晚,而且由于一株成熟的商业菌株开发需要大量的时间及成熟的技术,国内厂商市场占有率较低,本土益生菌厂家占整体市场规模小。国外厂商美国杜邦(50%)与丹麦科汉森(35%)为中国益生菌原料占比最大两家公司,占国内整体原料市场的 85%,其余厂商约15%。益生菌原材料市场上具有一定规模的中国厂商相对较少,年产能及产值在千万规模以上的公司主要有北京科拓恒通、江苏微康生物、河北一然生物及上海润盈生物四家。

目前我国市场上无论是添加益生菌的乳制品和饮料,还是冲剂、饮品和固体饮料等益生菌终端消费品都大多数使用了科汉森、杜邦等跨国公司的菌种。未来,随着我国科研院校和行业内企业对益生菌研究的不断深入,分离自中国人肠道菌群以及中国传统发酵食品中的益生菌将凭借着更为适合中国人肠道菌群特点这一优势逐渐取代进口益生菌菌种。目前我国具有代表性的益生菌下游企业有汤臣倍健、合生元等。

六、小结

①目前在大健康消费领域,益生菌中游仍以进口企业为主导,但随着更适合中国人的专利菌株数量增多,国内厂商具备一定的进口替代优势;

②益生菌行业中游本质是菌株的竞争,进口企业在菌种库(数量)、明星菌种(质量)、持续的科研投入及科学临床询证上历经多年积累,已形成较高壁垒;尽管国内企业在飞速发展过程中已缩短与进口企业的差距,但实现完全国产替代仍有待时日;

③在大健康消费领域,益生菌下游品牌(To C)竞争激烈,各家产品实质差异化较小。